Oorlog en jou welvaart: Hoe moet jou portefeulje gestruktureer word om ’n oorlog te beveg?

Goeiedag aan almal, behalwe Vladimir Poetin

Dit is nou twee maande sedert die Russiese weermag grootskaalse aggressie jeens Oekraïne van stapel gestuur het. Tot die verbasing van Rusland se president Vladimir Poetin het sake nie so glad verloop soos hy verwag het nie – die president en burgers van Oekraïne het onmiddellik planne gemaak om weerstand te bied.

Met die eerste inval laat in Februarie het finansiële markte skerp reageer en beleggers wêreldwyd het “veiliger” beleggings gesoek. Die Russiese roulette-speletjie het nie te wonderlik vir Rusland verloop nie – Moskou se aandelebeurs was internasionaal die grootste verloorder en het ongeveer 17% in waarde verloor sedert die inval in Oekraïne begin het.

Dit het ook die Russiese geldeenheid, die Russiese roebel, swaar getref en dit het 30% van sy waarde teenoor die VSA-dollar verloor. Dit is danksy sanksies wat deur verskeie internasionale instellings, maatskappye en regerings teen Rusland ingestel is. Maak nie saak wie se kant jy kies nie, jy is beslis in dieselfde bootjie as ander beleggers: jy wil seker maak dat jou portefeulje die ontwrigtende internasionale nuus kan oorleef en ook geleenthede gebruik wat onderweg opduik. Daar is altyd geleenthede te midde van chaos.

Hoe reageer markte ten tye van geopolitieke spanning?

Markte hou glad nie van onsekerheid nie, veral aangesien ’n pandemie die afgelope twee jaar steeds bepaalde streke ontwrig. Jy kan vergewe word as jy begin dink het dat die donker wolke van Covid-19 besig is om te wyk – net om deur nuwe donker wolke vervang te word, danksy die opmars van die Kommunistiese Russiese leier se weermag.

Die impak van geopolitieke spanning op markte was vinnig en wydverspreid

Kort ná die nuus dat die Russiese weermag “spesiale militêre operasies” uitvoer (in werklikheid ’n oorlog begin), het die Nasdaq 3.5% verloor in een handelsdag. Tog het die Nasdaq op dieselfde handelsdag met 5,90% herstel. Hoewel dit ’n uiters kort tydsverloop is om as verwysing te gebruik, wys dit duidelik hoe markte soms op nuusgebeure en vrees oorreageer.

Teen 24 Februarie 2022, 55 dae na die begin van die jaar, het die S&P 500 met 14,6% gedaal , die grootste daling sedert Februarie/Maart 2020 en die langste sedert 2018.

Tog het die dalings van die 24ste nie voortgeduur nie en die S&P 500 het vanaf die laagtepunt die dag positief afgesluit. Dit was een van die sterkste intradaglopies in die geskiedenis van die S&P 500 en was presies een maand sedert die vorige soortgelyke lopie (+4,4% op 24 Januarie).

Dit lyk reeds of markte betreklik gemaklik is met die nuusberigte rakende Oekraïne aangesien die grootste markte in die VSA grootliks bestendig is ná die goeie herstel sedert die skerp daling van 24 Februarie.

Volgens Anchor Capital is slegs sowat 4% van die negatiewe opbrengste van die S&P 500 te wyte aan die politieke konflik in Oos-Europa. Die grootste faktor wat markte demp, is inflasiedruk in die VSA en hoe daardie land se Federale Reserweraad (Fed) daarop gaan reageer. Hoewel die oorlog in Oekraïne sake nou erg omgekrap het, word daar algemeen verwag dat die Fed vanjaar ’n reeks rentekoersverhogings gaan aankondig. Dit is die grootste bydraende faktor tot die swakker vertonings van internasionale en VSA-markte.

Die ekonomieë van Rusland en Oekraïne verteenwoordig ongeveer 2% van die internasionale ekonomie, wat beteken dat die ekonomiese aktiwiteite van dié twee lande geen betekenisvolle internasionale invloed het nie. Slegs wanneer ander streke van Europa, en moontlik die VSA en China, by Poetin se speletjie betrokke raak, sal daar impak vir ander ekonomieë en markte wees.

Die grootste faktor vir Suid-Afrikaners sal egter hoër brandstofpryse wees, wat sal lei tot ’n algemene toename in inflasie vir huishoudelike produkte, asook hoër produksiekoste vir verskeie nywerhede.

Die oorlog in Oekraïne is nou grootliks op markte ingeprys, maar Poetin se volgende skuif gaan die bepalende faktor wees. Sou hy besluit om een van NAVO (die Noord-Atlantiese Verdragsorganisasie) se lidlande binne te val, gaan wisselvalligheid op kort termyn verskerp.

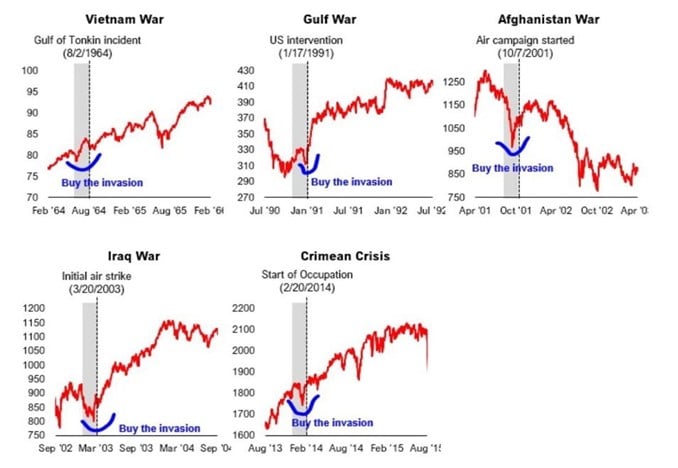

Geskiedenis wys dat geopolitieke gebeurtenisse se impak op markte nie langdurig is nie

Grootskaalse geopolitieke gebeure, soos wat tans afspeel, duur gewoonlik nie lank nie. Poetin het verwag dat hy vinnig, in ‘n kwessie van dae, beheer oor die bevolking en regering van Oekraïne sal kry. Hy het hom egter sleg misreken. Dit wil voorkom of die Russiese weermag, in opdrag van Poetin, daarop staatgemaak het dat alles glad sal verloop en nie planne gemaak het vir ingeval iets skeefloop nie. Logistiek rakende kos, ammunisie en steunmagte is glad nie op standaard nie. Intussen het die burgers van Oekraïne dit duidelik gemaak dat hulle nie sommer net gaan oorgee nie en glad nie van plan is om toe te laat dat Poetin slaag nie.

Dit neem gewoonlik drie weke na die uitbreking van oorlog vir markte om ’n laagtepunt te bereik en ’n verdere drie weke om van die aanvanklike verliese te herstel. Markte word nie deur geopolitieke gebeure gedryf nie maar deur die ekonomiese landskap.

Hierdie grafieke toon duidelik dat daar uitstekende korttermyngeleenthede beskikbaar is weens die impak van geopolitieke gebeure. Die daling is gewoonlik van korte duur en beleggers wat kapitaal beskikbaar het, kan hierdie geleenthede goed gebruik vir opbrengste op lang termyn.

Die meeste van ons het nie in ons leeftyd ‘n werklike oorlog beleef nie en sal moet wag en kyk of die huidige konflik volskaalse oorlog gaan beteken. Dit is beslis die grootste uitdaging in Europa sedert die Tweede Wêreldoorlog. Daar is wel verskeie vorige geleenthede wat ons goeie lesse geleer het om in die huidige situasie te gebruik.

“Koop wanneer daar bloed in die strate is.”

Letterlik en figuurlik. Daar is bewys dat vorige geopolitieke gebeure uitstekende koopgeleenthede vir beleggers gebied het. Soos reeds genoem, duur hierdie gebeure gewoonlik nie lank nie en jy gaan die geleenthede misloop as jy te lank op die kantlyn (in kontant) wag. Morgan Housel het in sy boek geskryf: “Alle vorige dalings lyk soos ‘n geleentheid; alle toekomstige dalings lyk soos risiko.” Moenie ‘n slagoffer daarvan word nie.

Dit is belangrik om op goed gediversifiseerde internasionale portefeuljes te fokus. Mense gaan steeds verbruikers wees van die dienste en produkte wat maatskappye lewer, selfs in moeilike tye. Hierdie verbruik dryf inkomste vir maatskappye aan, wat winste lewer.

In tye van spanning is dit die beste om in maatskappye met gesonde balansstate, goeie kontantvloei en inkomstebronne van regoor die wêreld te belê. Daar is verskeie fondse om van te kies vir daardie opsies, byvoorbeeld die Brenthurst Global Balanced Fund, wat eksklusief vir kliënte van Brenthurst Wealth beskikbaar is, wat goeie beskerming teen die huidige markomstandighede bied. Fondse soos hierdie bied beskerming van kapitaal tydens markskommelinge, maar het ook die mandaat om geleenthede in onsekere tye aan te gryp.

Kommoditeitsfondse en kommoditeite op sigself is tradisionele gunstelinge wanneer beleggers onseker is oor markbewegings. Die platinumgroep metale en veral ook goud is in die verlede as suksesvolle beskerming teen markwisselvalligheid gebruik. Dit is belangrik om die regte toewysing aan hierdie bateklas te maak, gegrond op die bestaande waarskynlikhede en risiko. Dit is beslis nie ‘n goeie idee om alle beskikbare kapitaal aan hierdie bates toe te wys nie, maar om dit as beskerming vir ‘n deel van jou beleggings te gebruik terwyl die balans van kapitaal in geskikte bates moet bly en kontant beskikbaar gehou word om die beste te maak van geleenthede wat die markskommelinge bied.

Koop of hou?

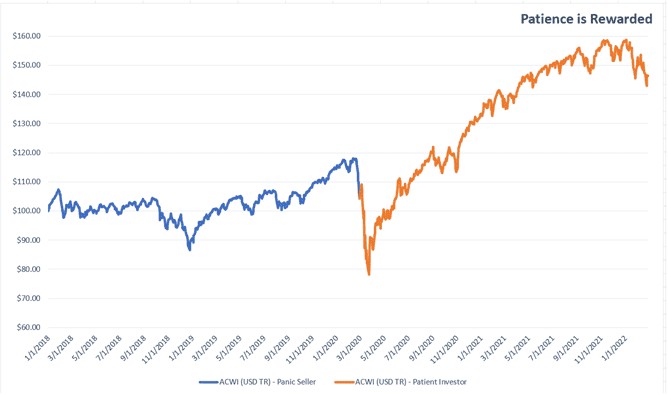

Beleggers moet na die gebeure van presies twee jaar gelede kyk om bewyse te kry hoekom dit geen goeie idee is om in onsekere tye beleggings te verkoop nie en hoekom onsekere tye op markte koopgeleenthede bied. Beleggers wat bates uit vrees verkoop het toe die Covid-19-pandemie markte in 2020 getref het, probeer steeds om in te haal teenoor beleggers wat nie net hulle kapitaal in bestaande beleggings gehou het nie maar ook hulle blootsteling vergroot het deur meer te belê.

Hierdie grafiek toon die opbrengste van ‘n hipotetiese beleggingsportefeulje. Die blou grafieklyn is vir Belegger A wat sy beleggingsportefeulje uit paniek verkoop het met die verwagting dat die wêreld gaan stilstaan.

Belegger B, die oranje grafieklyn, het niks gedoen nie en sy beleggings behou terwyl die wêreld (tydelik) tot stilstand gekom het. Beleggers A en B het in Januarie 2018 elk $100 000 belê. Belegger A het sy beleggings in Februarie 2020 vir ongeveer $107 000 verkoop en daarna op die kantlyn gebly en gewag vir sake om te kalmeer.

Belegger B het by sy langtermyn-beleggingstrategie gehou en deur die “einde van die wêreld” sy beleggings onveranderd gehou. Hy is beloon vir die risiko wat hy aanvaar het en sy belegging het tot ongeveer $150 000 gegroei.

Die pandemie het bewys dat wisselvalligheid en onsekerheid uitstekende markgeleenthede kan bied. Vrees verkoop, want nuusopskrifte bevat altyd ontstellende boodskappe. Moenie dat dit jou besluitneming beïnvloed nie. Verwag markskommelinge en gebruik dit tot jou voordeel. As jy gaan wag vir sekerheid en vir die stof om te gaan lê, gaan jy waarskynlik tot die einde van die wêreld wag.

“Never bet on the end of the world, it only happens once.”

- Ruan Breed is a finansiële raadgewer by Brenthurst Wealth, Stellenbosch. ruan@brenthurstwealth.co.za.